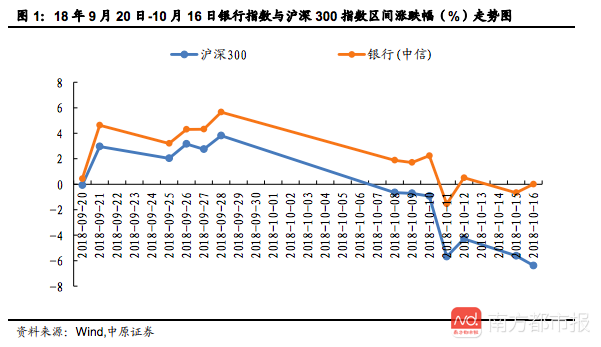

摘要:当前九成银行股仍面临“破净”困境。行业洞察显示,银行业面临的市场竞争压力持续加大,盈利增长放缓。展望未来,银行业也在积极应对挑战,寻求转型升级之路。投资者应关注银行业的前景,同时谨慎评估风险。

当前金融市场波动中,银行股的表现尤为引人注目,近期数据显示,超过九成的银行股处于“破净”状态,这一现象背后反映了怎样的行业动态?又意味着怎样的投资机会与挑战?本文将从行业洞察的角度,对这一问题进行深入探讨。

银行股“破净”的现状及原因

所谓“破净”,指的是银行股的股价跌破其每股净资产,当前九成银行股出现这一状况,首先反映了市场信心不足的现状,当投资者对银行的盈利能力、资产质量等前景持谨慎态度时,股价往往会受到压力,这一现象的原因主要有以下几点:

1、经济增长放缓的影响:随着经济增长速度的放缓,银行业作为经济的晴雨表,自然会受到一定影响,企业贷款需求减弱,银行业利润增长压力加大。

2、市场竞争加剧:金融市场的开放和竞争的加剧使得银行业面临着来自互联网金融、消费金融等新兴业态的冲击。

3、风险担忧:近年来,部分银行在信贷风险、资产质量等方面暴露出的问题引发了市场对银行业风险的担忧。

行业面临的挑战与压力

面对九成银行股“破净”的现状,银行业面临着多方面的挑战与压力。

1、盈利压力加大:在利率市场化的背景下,银行存贷利差缩小,传统业务的盈利空间受到压缩。

2、资产质量压力:随着宏观经济环境的变化,部分银行的信贷资产面临风险,不良贷款的处置和管理成为银行业的一大挑战。

3、转型与创新的需求:面对市场的变化和竞争的压力,银行业需要加快转型和创新,寻找新的增长点。

未来展望与投资策略

尽管当前银行股面临一些挑战和压力,但长远来看,银行业依然是一个具有发展潜力的行业,投资者在投资银行股时,可以从以下几个方面进行考量:

1、关注优质银行的成长潜力:部分优质银行在风险管理、业务创新、科技投入等方面表现突出,具有较大的成长潜力。

2、重视风险管理能力:风险管理能力是银行稳健运营的关键,投资者应关注银行在风险管理方面的投入和表现。

3、关注银行业的创新与转型:随着科技的发展和市场环境的变化,银行业的创新和转型至关重要,投资者应关注那些在创新和转型方面表现积极的银行。

4、分散投资降低风险:面对银行股的投资,投资者应采取分散投资策略,降低单一股票的风险。

5、理性投资,长期布局:投资者应保持理性态度,不被市场短期波动所影响,关注银行业的长期发展趋势,合理布局。

“仍有九成银行股‘破净’”的现象是市场多种因素共同作用的结果,面对这一现状,银行业需要加快转型和创新,提升风险管理能力,投资者在投资银行股时,应关注优质银行的成长潜力、风险管理能力和创新能力,并采取分散投资策略以降低风险,保持理性态度,关注银行业的长期发展趋势。

京公网安备11000000000001号

京公网安备11000000000001号 京ICP备11000001号

京ICP备11000001号

还没有评论,来说两句吧...